貴金属地金(金・プラチナ・銀)の現金化にかかる確定申告について

2021年12月24日現在

貴金属地金を現金化して利益が出た場合、確定申告が必要な場合があります。

一般的な所得区分は「総合課税の譲渡所得」と見なされますが、頻繁に購入または現金化を繰り返した場合は営利目的として「雑所得」と見なされることがあります。

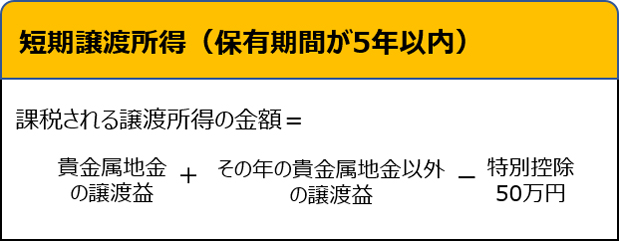

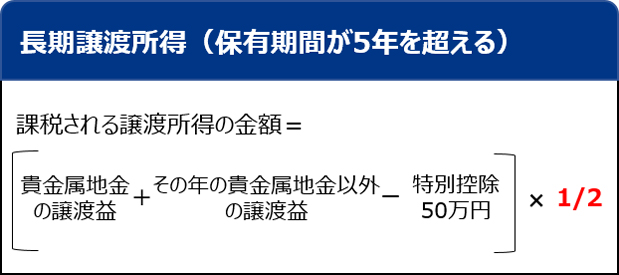

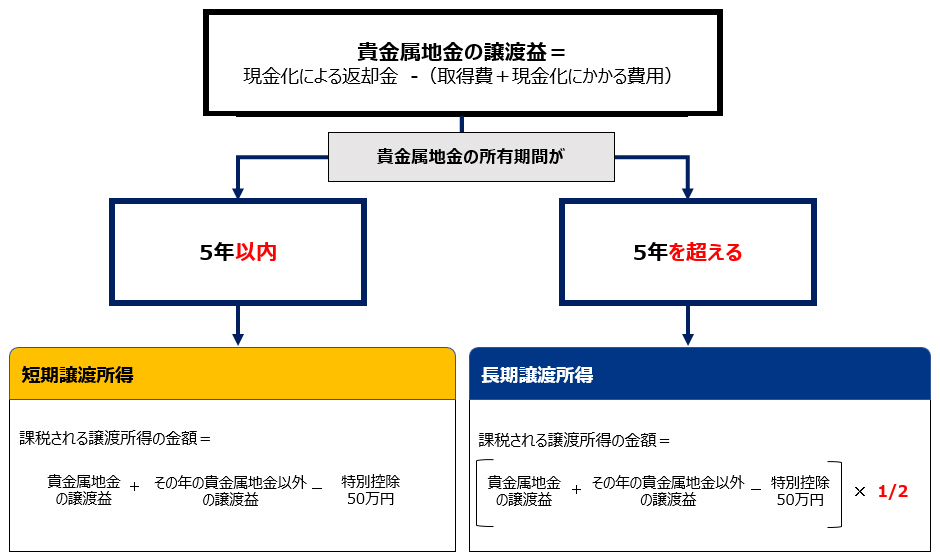

また、「総合課税の譲渡所得」には所有期間に応じて短期譲渡所得と長期譲渡所得に分かれます。

個別の状況に応じた所得の種類、保有期間の短期・長期の最終的な判断は税務署で行なっておりますので、具体的な判断につきましては、お近くの税務署へお問い合わせください。

確定申告に関するご相談について

税務についてのご相談は、税理士法第52条にある通り税理士以外の者が応じることができません。

恐れ入りますが、確定申告に関わる個別の相談につきましては、所轄の税務署か税理士にご相談ください。

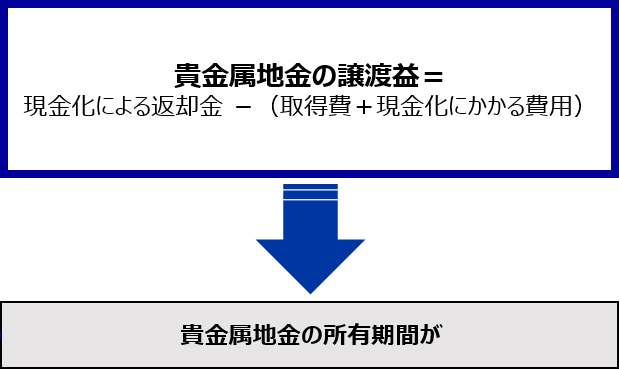

譲渡所得の金額の計算方法について

-

譲渡所得の特別控除の額は、その年の貴金属地金の譲渡益とそれ以外の総合課税の譲渡益の合計額に対して50万円です。

これらの譲渡益の合計額が50万円以下のときは、その金額までしか控除できません。また、長期譲渡所得と短期譲渡所得の両方の譲渡益がある場合には、特別控除額は両方合せて50万円が限度で、短期譲渡所得の譲渡益から先に控除されます。

(参照) 国税庁HP 「No.3161 金地金の譲渡による所得」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3161.htm -

譲渡した貴金属地金の所有期間は、先に取得したものから順次譲渡したもの(先入先出法)により判定します。

また、譲渡所得の金額の計算は有価証券の評価方法である総平均法に準ずる方法により算出することが可能です。

(参照)「金定額購入システムで取得した金地金を譲渡した場合の課税上の取扱いについて」

https://www.nta.go.jp/about/organization/tokyo/bunshokaito/shotoku/19/02.htm

確定申告に関わる書類について

確定申告には取引確認書などの証明書類の提出は義務付けられていませんが、税務署から詳細について説明を求められた場合は、取引確認書等の書類が必要な場合があります。

【ネットサービスをご利用の場合】

会員専用サイトにて、過去7年間の「月別取引状況」および過去10年間の「取引履歴」を照会できます。

会員専用サイトの「残高・取引照会」画面よりご確認をお願いいたします。

【ネットサービスをご利用でない場合】

現金化した際にお送りする「取引確認書」や毎年1月にお送りしている「残高報告書」などを確定申告時の参考資料にできます。

上記を紛失された場合は、所定の書類にてお手続きをいただくことで、「月別取引状況」および「取引内容通知書」をお送りいたします。

所定の書類は、以下のサイトよりご請求をお願いいたします。

●各種手続き書類のご請求はこちら